4/7週の展望です。

◾️ファンダメンタルズ観点の展望

・日本由来の主なトピックはなし。

・アメリカは世界各国への関税発動を宣言。

・ユーロ圏の主なトピックはなし。

・ファンダメンタルズ的にはトランプ関税への各国の対応次第で大きく変化しそう。

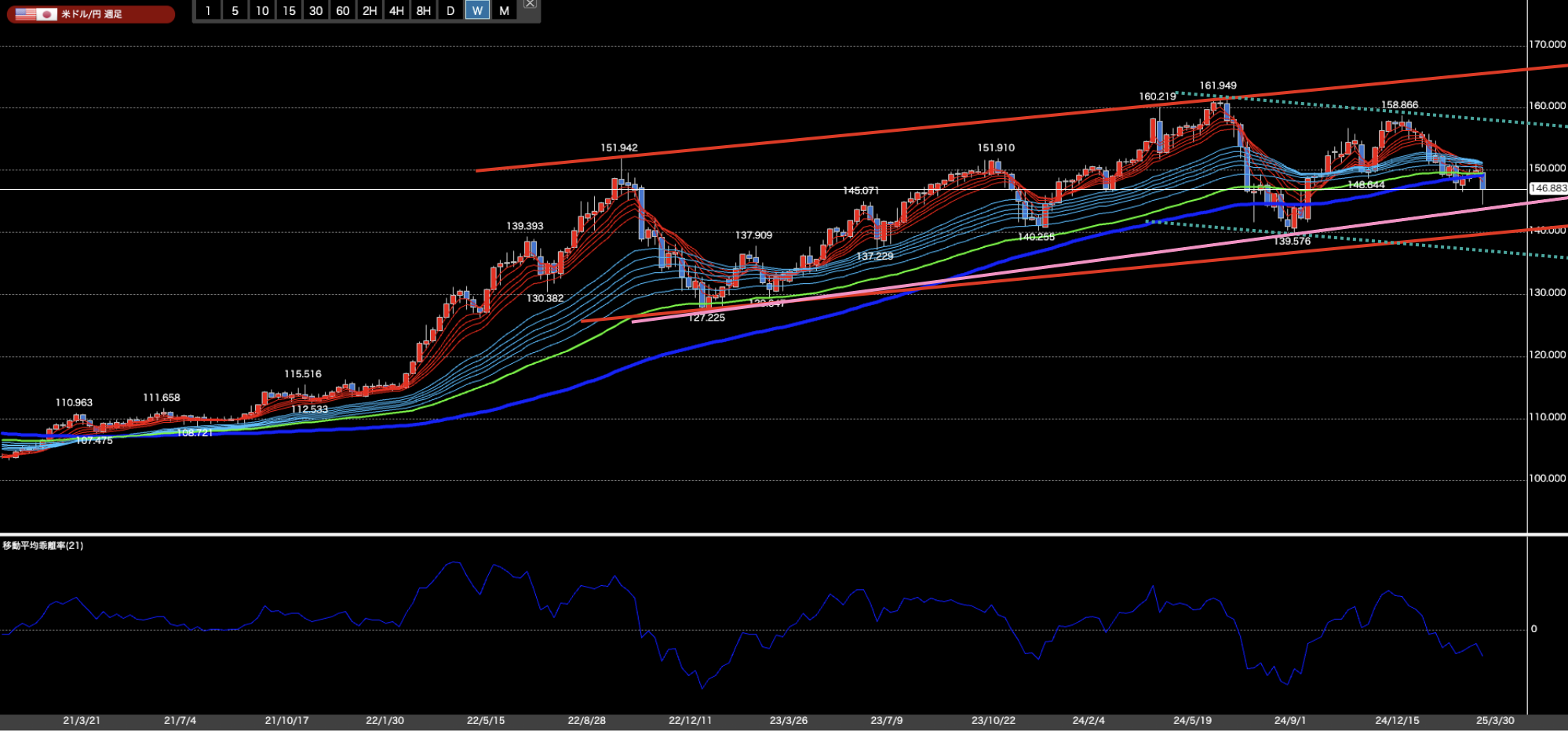

先週のドル円はトランプ関税によるリスクオフで大きく円高に。しかし、最後は大きく戻して終わっています。

先週はトランプの関税で右往左往の展開。今後の石破総理の対応が今後の市場に大きな影響を与えそうです。

※引用:Bloomberg(画像クリックで記事にアクセス)

日本からの輸入品には24%の追加関税が課され、特に自動車には25%の関税が適用されることとなりました。日本の基幹産業である自動車産業は、輸出全体の約20%を占めています。 このような状況下での高関税は、国内産業に甚大な影響を及ぼす可能性があります。自動車産業は関連部品メーカーや販売網など、多岐にわたる裾野を持つため、その影響は広範囲に及ぶと考えられます。

関税の応酬は双方にとって利益をもたらさないため、避けるべきだと考えます。米国の要求として、消費税の引き下げや米国産米の関税撤廃などが挙げられています。 これらの点を交渉の軸として、トランプ政権と協議を進める必要があります。

現在、株価は大きく下落していますが、関税が引き下げられれば急速に回復する可能性があります。現時点ではリスク回避の動きから円が買われていますが、米国のインフレ率が上昇すれば金利上昇を招き、最終的には円安に転じる可能性が高いと考えられます。また、日銀の利上げ有無についても関税の撤廃可否によって大きく展開が変わってきそうです。

このように、現在は非常に重要な局面であり、今後の交渉次第で為替市場も大きく動く可能性があります。引き続き、最新の情報に注目していく必要があります。

アメリカにおいてはトランプ米大統領は全輸入品に一律10%の基本関税を課し、さらに日本に対して24%、中国に対しては既存の20%に加え34%を上乗せするなど、主要貿易相手国に対して高率の関税を発表しました。結果、国内株価も急落。雇用統計の結果は上振れでしたが、先行きは不透明です。

この措置に対し、中国は全ての米国製品に34%の追加関税を課すと発表し、米国の関税に対する報復措置を取りました。これらの関税措置により、世界的な貿易摩擦が激化し、各国の株式市場は急落しました。 特に米国では、ダウ工業株30種が約4%、S&P総合500種が5%近く下落し、2020年6月以来の大幅な下落率を記録しました。

米国内では、関税の影響で輸入品価格の上昇が予想され、インフレ再燃の懸念が高まっています。連邦準備理事会(FRB)のパウエル議長は、関税が予想以上に大きく、インフレや経済成長への影響も同様に大きい可能性があると警告しています。このため、FRBは金利政策の調整を迫られる可能性があります。

トランプ政権は、関税による輸入品価格の上昇を減税策で相殺し、国内消費を維持しようとしています。しかし、これが実現しなければ、消費の冷え込みや景気後退のリスクが高まります。また、製造業の復活が進まなければ、米国経済の競争力低下が懸念され、長期的な衰退につながる可能性があります。

中間選挙を控え、トランプ大統領は株価の上昇を目指すと予想されます。しかし、関税政策が市場に与える不確実性や、企業業績への悪影響が懸念され、株価の動向は予断を許しません。現在、リスク回避の動きからドル安が進行していますが、関税によるインフレ圧力が高まれば、FRBは金利引き上げを検討せざるを得ず、結果としてドル高に転じる可能性もあります。このように、為替市場も不安定な状況が続くと予想されます。

トランプ政権の関税政策は、世界経済に多大な影響を及ぼしており、今後の展開に注目が集まっています。特に、製造業の復活に向けた具体的な政策や、各国との貿易交渉の行方が、米国経済の将来を左右する重要な要素となるでしょう。

※引用:Bloomberg(画像クリックで記事にアクセス)

ユーロ圏においては特に新たなトピックが出ていない状況です。しかし、関税への対応次第ではインフレが進む可能性があります。

EU10年債 ※引用:楽天証券

纏めると、先週の日本市場では、トランプ大統領の関税措置により右往左往する状況が生じ、日本からの輸入品に24~25%の追加関税が課される中、自動車産業が輸出全体の約20%を占めるため、国内産業全体への甚大な影響が懸念されました。関税応酬は双方に利益をもたらさず、株価は大幅に下落しましたが、関税が引き下げられれば急速な回復が期待されます。一方、米国では、全輸入品に一律10%の基本関税に加え、日本や中国に対してさらに高率の追加関税を発表した結果、中国が報復措置として米国製品に34%の追加関税を課し、貿易摩擦が激化。これにより、輸入品価格の上昇とインフレ再燃の懸念から、FRBの金利政策見直しが迫られる中、トランプ大統領は中間選挙前に株価上昇を狙い、減税策や関税撤廃を通じた国内消費維持と製造業復活を目論んでいます。

以上を踏まえると、ファンダメンタルズ面では、日銀の追加利上げ観測や春闘による賃上げ期待が円買いを促す一方、米国の関税措置やインフレ再加速による金利上昇がドル高を招くリスクもあり、為替市場は今後も不安定な動きを続けると考えられます。各国との貿易交渉や国内政策の動向が、米国経済の将来とグローバル市場に大きな影響を与えるため、注視する必要があります。